在新加坡,您的公司必须遵守公司税务申报规定,涵盖提交两类税务申报表。在某些情况下,您的公司可能有资格申请简化申报,甚至可以豁免申报义务。

需要注意的是,每份新加坡税务申报表都有其特定的截止日期,这些日期会根据您的财务年度结算日期和评税年度有所不同。

本文将为您提供这些要求的全面概述,帮助您确保公司准确遵守新加坡税务申报义务。

新加坡公司税务申报的时间基础

在新加坡进行公司税务申报时,您需要注意几个重要因素:

财务年度 (FY):财务年度指的是公司进行财务操作并保持财务记录的12个月期间。

评税年度 (YA):评税年度是指新加坡税务局 (IRAS) 评估公司应纳税收入的具体日历年份。通常情况下,评税年度是紧接着财务年度的下一年。

财务年度结束日 (FYE):财务年度结束日是公司选择的财务年度的最后一天。这个日期非常重要,因为它标志着会计期间的结束,意味着公司必须准备财务报表并计算公司所得税。财务年度结束日最终会影响公司提交年度税务申报表的截止日期。

为了区分这些术语,我们可以通过一个例子来说明:

假设ABC私人有限公司选择的财务年度从每年的4月1日到3月31日。

对于2023年4月1日到2024年3月31日的财务年度,ABC私人有限公司的评税年度为2024年。这是新加坡税务局(IRAS)对2023/2024财年公司应纳税收入进行评估的年份。

根据ABC私人有限公司选择的财务年度,其财务年度结束日是2024年3月31日。这个日期标志着会计期间的结束,公司必须准备财务报表并计算税务责任。任何在此日期之后发生的财务交易将属于下一个财务年度。

新加坡两种税务申报表

为了履行公司在新加坡的税务申报义务,您需要提交两种类型的税务申报表,分别是:

- 估计应纳税收入 (ECI)

- C表格 / C-S表格 / C-S Lite表格

估计应纳税收入

估计应纳税收入(ECI)是新加坡税务局(IRAS)要求公司必须提交的强制性报表,必须在财务年度结束后3个月内提交。

ECI报告的目的是帮助IRAS提前估算公司的税务责任。它提供了公司预计将用于公司税务的收入大致数字。这些估算信息帮助IRAS简化税务评估和征收流程。

如果您的公司符合以下条件,可以免除提交ECI报表:

- 财务年度的收入不超过500万新币;

- 评税年度的ECI为NIL。

C表格 / C-S表格 / C-S Lite表格

C表格 / C-S表格 / C-S Lite表格是您公司实际收入的报告。与ECI报告相比,它提供了公司财务的更详细的情况。

C表格

C表格是公司所得税申报表,通常适用于较大的公司,无法选择其他简化申报方式(如C-S表格或C-S Lite表格)时使用。

填写C表格的公司需要提供具体的财务信息,包括收入、扣除项目和计算其应纳税收入所用的计算方法。这些信息对准确计算公司所得税义务至关重要。

除了填写C表格,公司还需提交经审计或未经审计的财务报表以及其他支持性附表。

C-S表格

C-S表格是专门为符合特定资格标准的小型公司设计的税务表格。

C-S表格中的”S”代表“简化”,意味着该表格是标准C表格的简化版,填写的字段数量减少了一半。

您的公司符合C-S表格申报资格的条件包括:

- 公司在新加坡注册成立;

- 财务年度收入不超过500万新币;

- 所有收入都适用17%的公司税率;

- 公司在评税年度不申请以下事项:

- 当前年度损失或资本津贴的回溯;

- 集团减免;

- 投资津贴;

- 外国税收抵免及税前扣除。

如果您的公司符合与特定收入类型相关的税收优惠或优惠税率,建议不要使用Form C-S进行税务申报,因为它可能无法提供所需的灵活性来准确报告这些收入。

C-S Lite表格

为了进一步减轻新加坡小型公司在公司税申报方面的负担,政府在2020年推出了C-S Lite表格。C-S Lite表格是目前最简单的新加坡税务申报表,只有6个主要字段。

您的公司符合申报C-S Lite表格的条件如下:

- 公司满足C-S表格的所有条件;

- 年收入不超过200,000新币。

新加坡公司税务申报的截止日期

新加坡公司税务申报的两个主要表格的截止日期分别为:

- 预计应税收入(ECI):财务年度结束后3个月内申报

- C表格 / C-S表格 / C-S Lite表格:在评税年度的11月30日之前申报

从2020评税年度开始,贵公司需要通过电子方式向新加坡税务局(IRAS)提交税务申报表。以下是新加坡公司税务申报的时间表示例:

示例1:公司财务年度结束日为12月31日

- 生成收入的财务年度:2023年1月1日至2023年12月31日

- 收入评估和征税的评税年度:2024年

- 预计应税收入(ECI)申报截止日期:2024年3月31日

- C表格 / C-S表格 / C-S Lite表格申报截止日期:2024年11月30日

示例2:公司财务年度结束日为6月30日

- 生成收入的财务年度:2023年7月1日至2024年6月30日

- 收入评估和征税的评税年度:2026年

- 预计应税收入(ECI)申报截止日期:2024年9月30日

- C表格 / C-S表格 / C-S Lite表格申报截止日期:2026年11月30日

如何在新加坡进行税务申报

以下是新加坡税务申报的一般过程:

步骤 1:审查 IRAS 指示

在开始申报过程之前,务必仔细审查 IRAS 提供的指示,尤其是对于提交预估应纳税收入(ECI)或 Form C-S/C 的相关指引。这些指示将帮助确保您的申报准确且符合规定。

第2步:访问MyTax Portal

使用公司的CorpPass账户登录MyTax Portal。

您可以自行提交申报表,或将此任务委托给任何拥有公司CorpPass账户的人员或税务代理。凭借这些账户,他们可以登录门户网站并电子提交公司税务申报表。

登录后,您需要通过短信或OneKey Token验证身份,这取决于您设置的身份验证方法。

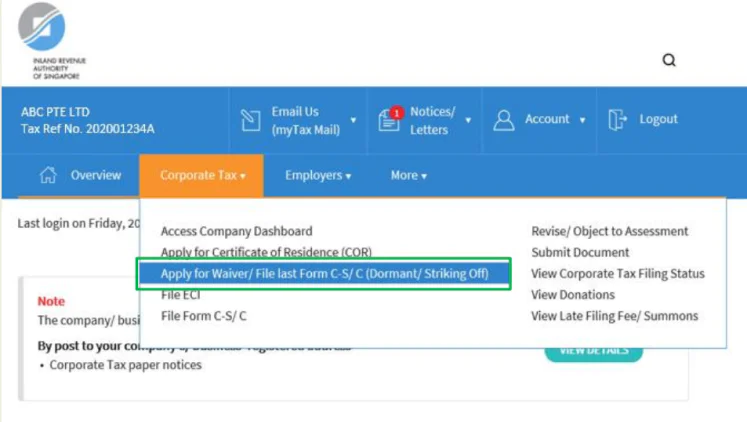

第3步:选择公司税务申报

成功登录后,导航至菜单栏,找到“公司税务” ( “Corporate Tax” ) 选项。点击它进入公司税务申报部分。

根据您的申报意图,选择“申报预计应税收入(ECI)” (“File ECI”) 或“申报C-S表格/C表格” “File Form C-S/C”,这取决于您是申报预计应税收入还是全面的C-S表格/C表格。

第4步:遵循IRAS指引

按照IRAS提供的逐步指引启动并完成申报过程。这些指引将帮助您完成具体要求、数据输入和必要的文件准备,以确保顺利提交。

通过遵循这些步骤,您可以高效、准确地通过MyTax Portal提交新加坡公司税务申报,确保符合IRAS的相关规定。

提交公司税务申报后需要注意的事项

一旦贵公司的税务申报被审查,新加坡税务局(IRAS)将在次年5月31日之前发出评税通知。您需在该通知日期后一个月内支付通知中指定的公司税款。

如果在C-S表格/C表格和预计应税收入(ECI)报告中所列的应税收入存在重大差异,IRAS可能会要求贵公司解释差异,并进行对账。

请注意,延迟提交公司税务申报可能会导致罚款,甚至可能会传唤公司董事处理税务问题,具体取决于IRAS的决定。

除了公司税务申报,您还必须满足其他年度合规要求,以确保符合法律规定。这些要求可能包括:

- 举行年度股东大会

- 提交财务报表

- 审计会计记录

- 获得许可证和执照

结论

在新加坡,公司必须向IRAS提交预计应税收入(ECI)和C/S表格(或C-S Lite表格)以完成公司税务申报。对于前者,税务申报的截止日期是财务年度结束后3个月内;对于后者,截止日期是评税年度的11月最后一天。

自2020年起,您的公司需要通过MyTax Portal电子提交新加坡税务申报。登录MyTax Portal并开始申报。申报完成后,IRAS会向您发送评税通知书,您需根据通知中的金额在一个月内支付公司税款。

如果您对新加坡税务有任何疑问,请通过service@bbcincorp.com联系我们,我们将为您提供解答!

Frequently Asked Questions

如何选择财务年度结算日(FYE)?

默认情况下,您的财务年度结算日(FYE)会自动设为12月31日。在向IRAS提交年度税务申报时,IRAS会假定12月31日是您的FYE,除非您正式申请更改日期。

如果您需要因某些特殊原因更改FYE日期,必须通过填写所需表格,通知会计与企业监管局(ACRA)。

遵循正确的程序更改FYE日期,避免任何合规问题。

如果您的FYE超过12个月怎么办?

如果贵公司的FYE超过12个月,必须确保适当的文件和合规程序,并向会计与企业监管局(ACRA)和新加坡税务局(IRAS)提供相关资料。

您可能需要提供额外的财务报表或披露文件,以解释扩展的FYE。建议咨询财务或法律专家,以确保您满足所有监管要求。

免責聲明:雖然 BBCIncorp 盡力確保本網站上的資訊盡可能最新且準確,但資訊本身僅供參考。您不應以本文提供的資訊取代專業的法律建議。請聯絡BBCIncorp客戶服務部門以取得針對您的具體情況的建議。

行業新聞與見解

需要我們提供更多支援嗎?

隨時了解情況並獲得我們的策略指南、資源和指南的支援。